Ngày 17/09/2021 Bộ Tài Chính đã ban hành Thông tư số: 78/2021/TT-BTC có hiệu lực thi hành kể từ ngày 01 tháng 7 năm 2022 hướng dẫn thực hiện một số điều của Luật Quản lý thuế ngày 13 tháng 06 năm 2019, Nghị định số 123/2020/NĐ-CP ngày 19 tháng 10 năm 2020 của Chính phủ quy định về hóa đơn, chứng từ.

Các quy định chung

Quy định bắt buộc sử dụng hóa đơn điện tử từ 01/07/2022.

Trước ngày 01 tháng 7 năm 2022 khuyến khích các cơ quan, tổ chức, cá nhân đáp ứng điều kiện về hạ tầng công nghệ thông tin áp dụng quy định về hóa đơn, chứng từ điện tử.

Hàng năm doanh nghiệp phải mất bao nhiêu tiền cho việc sao lưu chứng từ?

– 10.000 đồng cho bản hợp đồng 20 trang

– Sao lưu 3-4 bản để gửi đối tác và lưu trữ

– Chi phí lưu trữ – chi phí văn phòng lưu chứng từ

– Chi phí thời gian quản lý – tra cứu khi cần.

Nhiều doanh nghiệp nghĩ rằng 10.000 đồng cho hợp đồng giấy thì có đáng là bao?Tuy nhiên hãng thử làm một phép toán như sau:

– Bạn có 3000 hợp đồng/năm

– Mỗi hợp đồng cần in ấn 3 bản để gửi đối tác và lưu trữ

– Như vậy bạn sẽ tốn ít nhất gần 100 triệu/năm chỉ tính chi phí in ấn.

MISA MEINVOICE – GIẢI PHÁP QUẢN LÝ HÀNG NGÀN HỒ SƠ CHỨNG TỪ ONLINE CHẲNG CẦN SAO KÊ LƯU TRỮ THỦ CÔNG NỮA

– Chi tiết số tiền thu chi

– Chi tiết từng nghiệp vụ phát sinh

– Cụ thể ngày/tháng phát sinh chứng từ

– Dễ dàng làm tổng hợp báo cáo

Những trường hợp đặc biệt:

Riêng trường hợp hộ, cá nhân kinh doanh (khoản 1 Điều 14 Nghị định số 123/2020/NĐ-CP) không thực hiện giao dịch với cơ quan thuế bằng phương tiện điện tử, không có hạ tầng công nghệ thông tin, không có hệ thống phần mềm kế toán, không có phần mềm lập hóa đơn điện tử…sử dụng hóa đơn giấy của cơ quan thuế trong thời gian tối đa 12 tháng.

Thời gian tối đa 12 tháng được tính kể từ ngày 01 tháng 7 năm 2022 đối với hộ, cá nhân kinh doanh đang hoạt động trước 01 tháng 7 năm 2022; hoặc kể từ thời điểm đăng ký bắt đầu sử dụng hoá đơn đối với hộ, cá nhân kinh doanh mới thành lập sau ngày 01 tháng 7 năm 2022.

Đối với cơ sở kinh doanh mới thành lập trước ngày 01 tháng 7 năm 2022, trường hợp cơ quan thuế thông báo thực hiện áp dụng hóa đơn điện tử thì cơ sở kinh doanh thực hiện theo hướng dẫn.

Trường hợp chưa đáp ứng điều kiện về hạ tầng công nghệ thông tin mà tiếp tục sử dụng hóa đơn theo Nghị định số 51/2010/NĐ-CP và Nghị định số 04/2014/NĐ-CP thì thực hiện gửi dữ liệu hóa đơn đến cơ quan thuế theo Mẫu số 03/DLHĐĐT ban hành theo Nghị định số 123/2020/NĐ-CP cùng tờ khai thuế giá trị gia tăng.

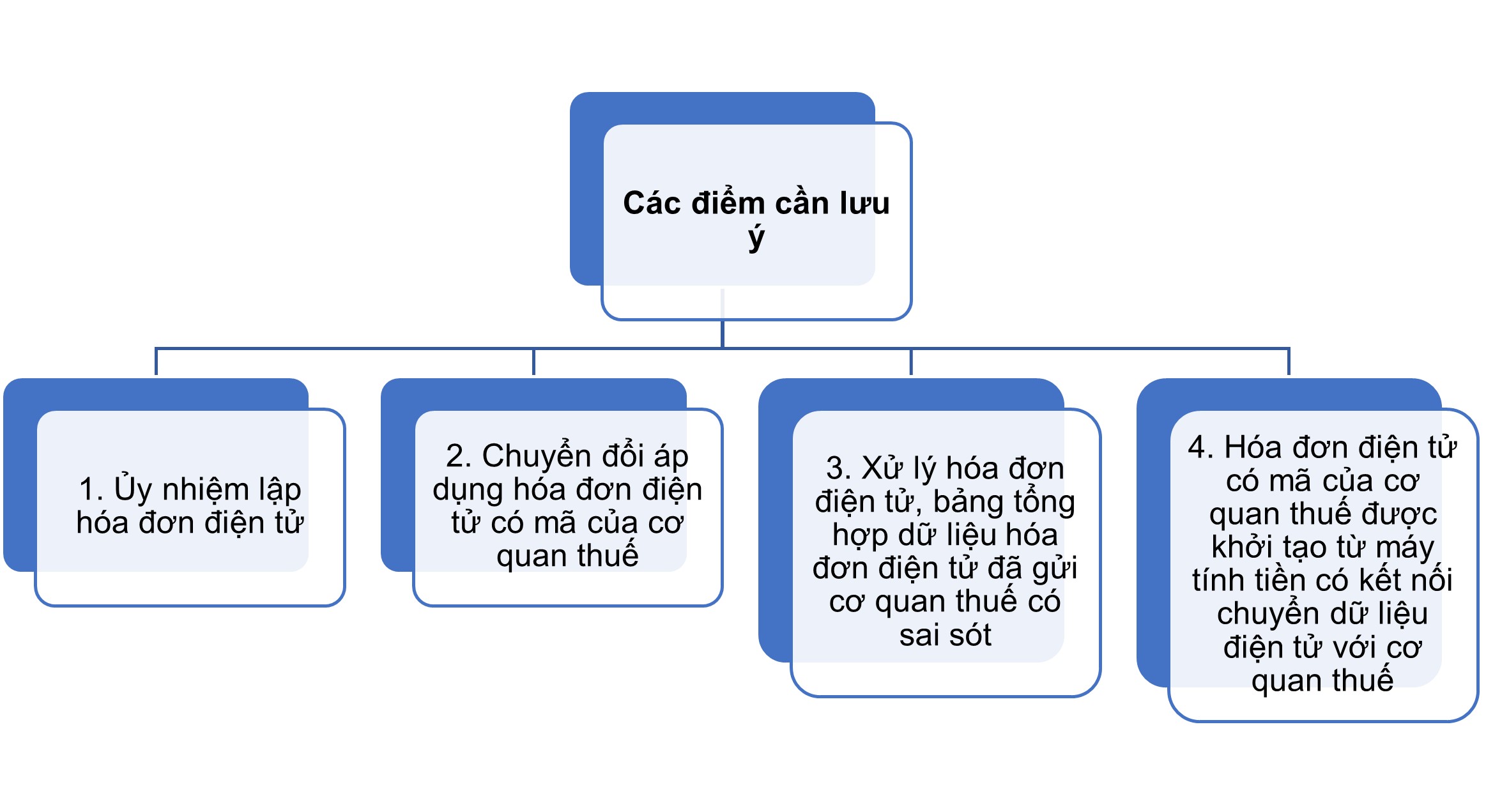

4 điểm cần lưu ý của Thông tư số: 78/2021/TT-BTC

1. Ủy nhiệm lập hóa đơn điện tử

1.1 Vai trò của bên thứ ba khi lập hóa đơn điện tử

Người bán hàng hóa, cung cấp dịch vụ là doanh nghiệp, tổ chức kinh tế, tổ chức khác được quyền ủy nhiệm cho bên thứ ba (bên có quan hệ liên kết với người bán) lập hóa đơn điện tử.

– Bên thứ ba phải là đối tượng đủ điều kiện sử dụng hóa đơn điện tử và không thuộc trường hợp ngừng sử dụng hóa đơn điện tử theo Điều 16 Nghị định số 123/2020/NĐ-CP

1.2 Quy định về việc ủy nhiệm lập hóa đơn điện tử

Việc ủy nhiệm phải lập bằng văn bản (hợp đồng hoặc thỏa thuận), được lưu trữ và xuất trình khi có yêu cầu

– Hợp đồng hoặc thỏa thuận ủy nhiệm thể hiện thông tin về bên ủy nhiệm và bên nhận ủy nhiệm (tên, địa chỉ, mã số thuế, chứng thư số); thông tin về hoá đơn điện tử ủy nhiệm (loại hoá đơn, ký hiệu hoá đơn, ký hiệu mẫu số hóa đơn); mục đích, thời hạn ủy nhiệm; phương thức thanh toán hoá đơn ủy nhiệm

1.3 Quy định về việc thông báo với cơ quan thuế

– Bên ủy nhiệm và bên nhận ủy nhiệm sử dụng Mẫu số 01ĐKTĐ/HĐĐT theo Nghị định số 123/2020/NĐ-CP để thông báo với cơ quan thuế về việc ủy nhiệm lập hóa đơn điện tử cũng như trường hợp chấm dứt trước thời hạn theo thỏa thuận giữa các bên

1.4 Trách nhiệm pháp lý của bên ủy nhiệm và bên nhận ủy nhiệm

– Bên ủy nhiệm và bên nhận ủy nhiệm có trách nhiệm niêm yết trên website của đơn vị hoặc thông báo công khai trên phương tiện thông tin đại chúng để người mua được biết về việc ủy nhiệm lập hóa đơn.

– Khi hết thời hạn ủy nhiệm hoặc chấm dứt trước thời hạn ủy nhiệm lập hoá đơn điện tử theo thỏa thuận thì bên ủy nhiệm, bên nhận ủy nhiệm hủy các niêm yết, thông báo trên website của đơn vị hoặc công khai trên phương tiện thông tin đại chúng.

2. Chuyển đổi áp dụng hóa đơn điện tử có mã của cơ quan thuế

– Người nộp thuế đang sử dụng hóa đơn điện tử không có mã nếu có nhu cầu chuyển đổi áp dụng hóa đơn điện tử có mã của cơ quan thuế thì thực hiện thay đổi thông tin theo Điều 15 Nghị định số 123/2020/NĐ-CP.

– Người nộp thuế thuộc đối tượng sử dụng hóa đơn điện tử không có mã nếu thuộc trường hợp được xác định rủi ro cao về thuế và được cơ quan thuế thông báo (Mẫu số 01/TB-KTT theo Nghị định số 123/2020/NĐ-CP) thì phải chuyển đổi sang áp dụng hóa đơn điện tử có mã của cơ quan thuế trong thời hạn 10 ngày kể từ ngày thông báo.

Sau 12 tháng kể từ thời điểm chuyển sang sử dụng hóa đơn điện tử có mã của cơ quan thuế, nếu người nộp thuế có nhu cầu sử dụng hóa đơn điện tử không có mã thì người nộp thuế thay đổi thông tin sử dụng hóa đơn điện tử.

Xem thêm:

>> Phân biệt hóa đơn điện tử có mã số và không có mã số của cơ quan Thuế.

>> Đối tượng sử dụng hóa đơn điện tử có mã của cơ quan thuế.

3. Xử lý hóa đơn điện tử, bảng tổng hợp dữ liệu hóa đơn điện tử đã gửi cơ quan thuế có sai sót

3.1 Hóa đơn điện tử

– Hóa đơn điện tử đã lập có sai sót (cấp lại mã của cơ quan thuế hoặc điều chỉnh, thay thế): người bán sử dụng Mẫu số 04/SS-HĐĐT (theo Nghị định số 123/2020/NĐ-CP) để thông báo việc điều chỉnh cho từng hóa đơn hoặc nhiều hóa đơn điện tử có sai sót và gửi thông báo đến cơ quan thuế bất cứ thời gian nào nhưng chậm nhất là ngày cuối cùng của kỳ kê khai thuế giá trị gia tăng phát sinh hóa đơn điện tử điều chỉnh.

– Người bán lập hóa đơn khi thu tiền trước hoặc trong khi cung cấp dịch vụ sau đó phát sinh việc hủy hoặc chấm dứt việc cung cấp dịch vụ: người bán thực hiện hủy hóa đơn điện tử đã lập và thông báo với cơ quan thuế theo Mẫu số 04/SS-HĐĐT Nghị định số 123/2020/NĐ-CP

– Hóa đơn điện tử đã lập có sai sót và người bán đã xử lý theo hình thức điều chỉnh hoặc thay thế sau đó hóa đơn tiếp tục có sai sót: các lần xử lý tiếp theo thực hiện theo hình thức đã áp dụng khi xử lý sai sót lần đầu

– Theo thời hạn thông báo trên Mẫu số 01/TB-RSĐT Nghị định số 123/2020/NĐ-CP, người bán thực hiện thông báo với cơ quan thuế theo Mẫu số 04/SS-HĐĐT Nghị định số 123/2020/NĐ-CP về việc kiểm tra hóa đơn điện tử đã lập có sai sót, ghi rõ căn cứ kiểm tra là thông báo (số và ngày thông báo) của cơ quan thuế.

– Hóa đơn điện tử được lập không có ký hiệu mẫu số hóa đơn, ký hiệu hóa đơn, số hóa đơn có sai sót: người bán chỉ thực hiện điều chỉnh mà không thực hiện hủy hoặc thay thế

– Sai sót về giá trị trên hóa đơn: điều chỉnh tăng (ghi dấu dương), điều chỉnh giảm (ghi dấu âm) đúng với thực tế điều chỉnh

3.2 Bảng tổng hợp dữ liệu hóa đơn điện tử

– Sau thời hạn chuyển bảng tổng hợp dữ liệu hóa đơn điện tử đến cơ quan thuế, trường hợp thiếu dữ liệu tại bảng tổng hợp dữ liệu hóa đơn điện tử thì người bán gửi bảng tổng hợp dữ liệu hóa đơn điện tử bổ sung

– Trường hợp bảng tổng hợp dữ liệu hóa đơn điện tử đã gửi cơ quan thuế có sai sót thì người bán gửi thông tin điều chỉnh.

– Việc điều chỉnh hóa đơn trên bảng tổng hợp dữ liệu hóa đơn điện tử phải điền đủ các thông tin: ký hiệu mẫu số, ký hiệu hóa đơn, số hóa đơn vào cột 14 “thông tin hóa đơn liên quan” tại Mẫu 01/TH-HĐĐT Nghị định số 123/2020/NĐ-CP (trừ trường hợp hóa đơn điện tử không nhất thiết phải có đầy đủ các thông tin ký hiệu mẫu số hóa đơn, ký hiệu hóa đơn, số hóa đơn theo khoản 14 Điều 10 Nghị định số 123/2020/NĐ-CP)

4. Hóa đơn điện tử có mã của cơ quan thuế được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế

4.1 Điều kiện để doanh nghiệp, hộ, cá nhân kinh doanh sử dụng hóa đơn điện tử có mã của cơ quan thuế được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế

– Doanh nghiệp, hộ, cá nhân kinh doanh nộp thuế theo phương pháp kê khai có hoạt động cung cấp hàng hoá, dịch vụ đến người tiêu dùng theo mô hình kinh doanh (trung tâm thương mại; siêu thị; bán lẻ hàng tiêu dùng; ăn uống; nhà hàng; khách sạn; bán lẻ thuốc tân dược; dịch vụ vui chơi, giải trí và các dịch vụ khác) được lựa chọn sử dụng hoá đơn điện tử được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế hoặc hóa đơn điện tử có mã, hóa đơn điện tử không có mã

4.2 Trách nhiệm của người bán

– Đăng ký sử dụng hóa đơn điện tử có mã của cơ quan thuế được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế

– Lập hóa đơn điện tử có mã của cơ quan thuế được khởi tạo từ máy tính tiền

– Có trách nhiệm sử dụng dải ký tự mã của cơ quan thuế cấp khi lập hóa đơn điện tử có mã của cơ quan thuế được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế để đảm bảo liên tục và duy nhất

– Chuyển dữ liệu hóa đơn điện tử có mã của cơ quan thuế đã khởi tạo từ máy tính tiền cho cơ quan thuế ngay trong ngày thông qua tổ chức cung cấp dịch vụ nhận, truyền, lưu trữ dữ liệu điện tử.

Hy vọng qua bài viết này bạn đọc sẽ hiểu rõ hơn về Thông tư số: 78/2021/TT-BTC.

Lời kết

Nếu còn thắc mắc nào liên quan đến Hóa đơn điện tử, quý khách vui lòng liên hệ đến phòng tư vấn dịch vụ của Auto-Invoice qua:

Tư vấn dịch vụ: 028.7300.1069

Hỗ trợ kỹ thuật: 028.7300.1069

Email: lienhe@autoinvoice.vn

Liên hệ ngay Auto-Invoice để được tư vấn và hỗ trợ tất cả các dịch vụ liên quan tới Hóa đơn điện tử.

Chúc quý khách hàng và độc giả thành công.

Auto-Invoice trân trọng!